Steuersätze

- § 44 Nr. 1 Version vom 18.12.2025 (pdf, 76 KB)

Gesetzliche Grundlagen

§ 44 StG1

§ 4 VV

§ 26 VV StG

Art. 36 DBG2,3

Weitere Grundlagen

- Kreisschreiben Nr. 30, Ehepaar- und Familienbesteuerung nach dem Bundesgesetz über die direkte Bundessteuer (DBG) vom 21. Dezember 2010

Inhalt

1 Allgemeines

1.1 Tarife

1.1.1 Allgemeines

1.1.2 Splittingtarif (Tarif S)

1.1.3 Grundtarif (Tarif G)

1.2 Berechnung der Steuer

2 Fallkonstellationen

3 Direkte Bundessteuer

3.1 Allgemeines

3.2 Berechnung der Steuer

3.3 Fallkonstellationen

1 Allgemeines

Im Bereich der Steuern wird das Gebot der rechtsgleichen Behandlung gemäss Art. 8 Abs. 1 BV insbesondere durch die Grundsätze der Allgemeinheit und Gleichmässigkeit der Besteuerung sowie den Grundsatz der Besteuerung nach der wirtschaftlichen Leistungsfähigkeit konkretisiert (Art. 127 Abs. 2 BV). Der Grundsatz der Allgemeinheit der Besteuerung verlangt, dass alle Personen oder Personengruppen nach denselben gesetzlichen Regeln erfasst werden. Ausnahmen, für die kein sachlicher Grund besteht, sind unzulässig. Andererseits verbietet der Grundsatz, einer kleinen Gruppe von Steuerpflichtigen im Verhältnis zu ihrer wirtschaftlichen Leistungsfähigkeit erheblich grössere Lasten aufzuerlegen. Nach dem Grundsatz der Gleichmässigkeit der Besteuerung sind Personen, die sich in gleichen Verhältnissen befinden, in derselben Weise mit Steuern zu belasten und müssen wesentliche Ungleichheiten in den tatsächlichen Verhältnissen zu entsprechend unterschiedlichen Steuerbelastungen führen. Schliesslich besagt das Prinzip der Besteuerung nach der wirtschaftlichen Leistungsfähigkeit, dass die Steuerpflichtigen entsprechend ihrer Leistungsfähigkeit an die Steuerlasten beizutragen haben.

Art. 127 Abs. 2 BV verlangt, dass die Besteuerung nach dem Grundsatz der wirtschaftlichen Leistungsfähigkeit zu erfolgen hat. Aus diesem Grundsatz wird die progressive Belastung der Steuerpflichtigen abgeleitet.

1.1 Tarife

1.1.1 Allgemeines

Für die Bestimmung des anzuwendenden Tarifs sind analog der bei der Festsetzung der Sozialabzüge geltenden Regelung die Verhältnisse am Ende der Steuerperiode oder der Steuerpflicht massgebend. Änderungen der persönlichen Verhältnisse während einer Steuerperiode haben somit unmittelbare Auswirkung auf die ganze laufende Steuerperiode.

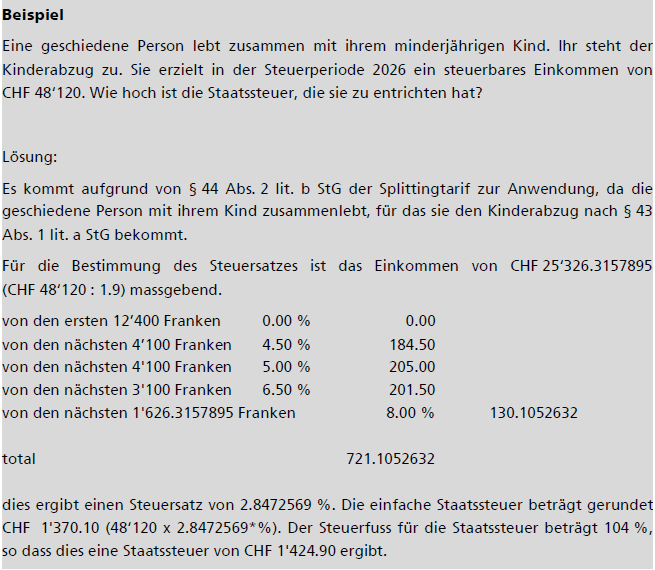

1.1.2 Splittingtarif

Der Splittingtarif kommt bei folgenden Personengruppen zur Anwendung:

- für in ungetrennter Ehe lebende Steuerpflichtige;

- für verwitwete, getrennt lebende, geschiedene und ledige Steuerpflichtige, die mit Kindern, für die ein Abzug nach § 43 Abs. 1 lit. a gewährt wird, oder mit unterstützungsbedürftigen Personen zusammen leben und deren Unterhalt zur Hauptsache bestreiten;

- für verwitwete Steuerpflichtige im Jahr des Todes des Ehegatten und in den beiden darauf folgenden Jahren.

Für die Bestimmung des Steuersatzes wird das gesamte Einkommen durch den Divisor 1.9 geteilt (§ 44 Abs. 2 StG).

1.1.3 Grundtarif

Der Grundtarif kommt bei allen Steuerpflichtigen zur Anwendung, für die nicht der Tarif nach Ziff. 1.1.2 zur Anwendung gelangt (§ 44 Abs. 1 StG).

1.2 Berechnung der Steuer

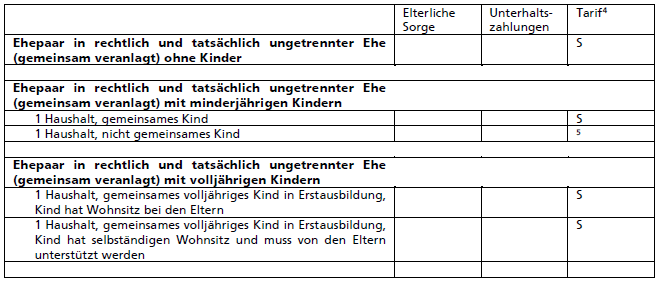

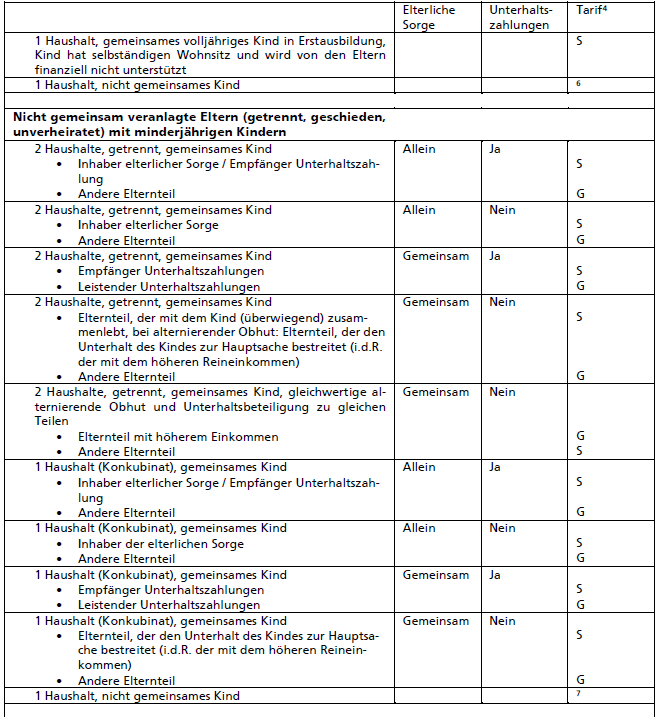

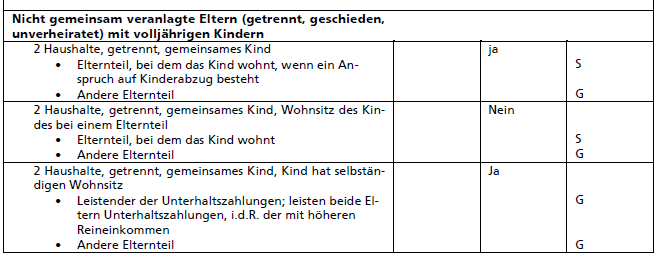

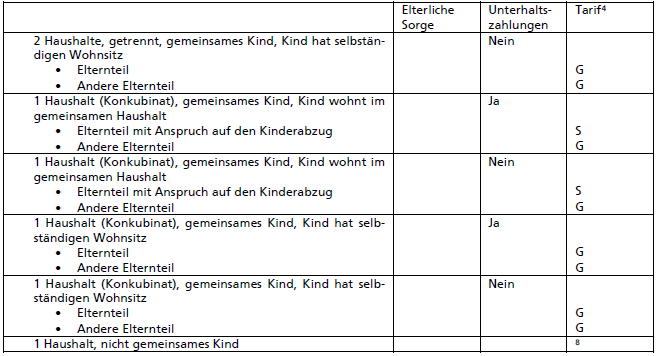

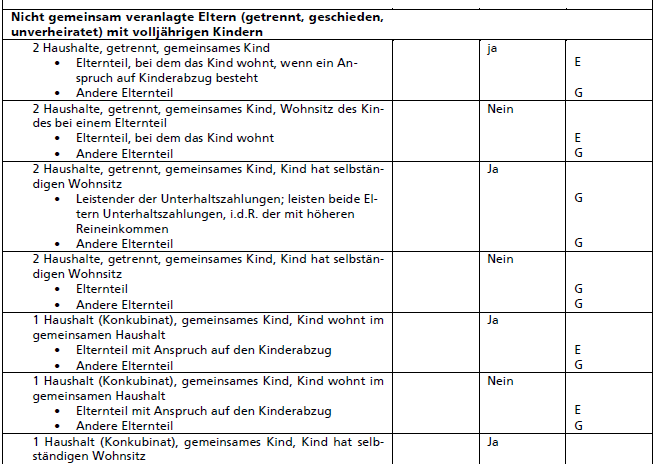

2 Fallkonstellationen

3 Direkte Bundessteuer

3.1 Allgemeines

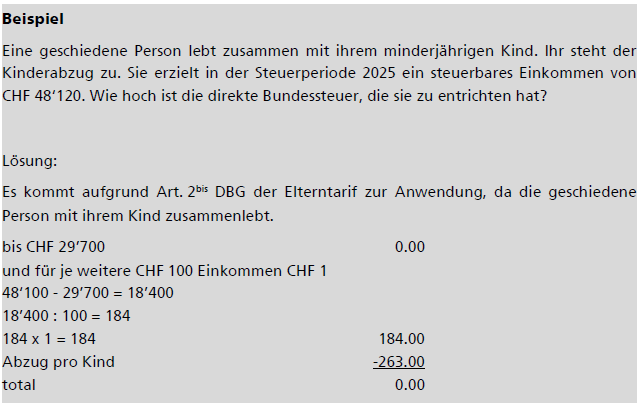

Die Regelung bei der direkten Bundessteuer ist nicht identisch mit derjenigen der Staatssteuer. Es kommen drei verschiedene Tarife zur Anwendung. Für Alleinstehende gilt der Grundtarif (Art. 36 Abs. 1 DBG). Für Verheiratete und Personen in eingetragener Partnerschaft, die nicht mit Kindern zusammenleben, gilt der Verheiratetentarif (Abs. 2). Für die in rechtlich und tatsächlich ungetrennter Ehe lebenden Ehegatten und die verwitweten, gerichtlich oder tatsächlich getrennt lebenden, geschiedenen und ledigen steuerpflichtigen Personen, die mit Kindern oder unterstützungsbedürftigen Personen im gleichen Haushalt zusammenleben und deren Unterhalt zur Hauptsache bestreiten, kommt der Elterntarif (Abs. 2bis) zur Anwendung. Dabei wird der nach Art. 36 Abs. 2 DBG ermittelte Steuerbetrag um CHF 2639 pro Kind bzw. pro unterstützungsbedürftige Person ermässigt.

3.2 Berechnung der Steuer

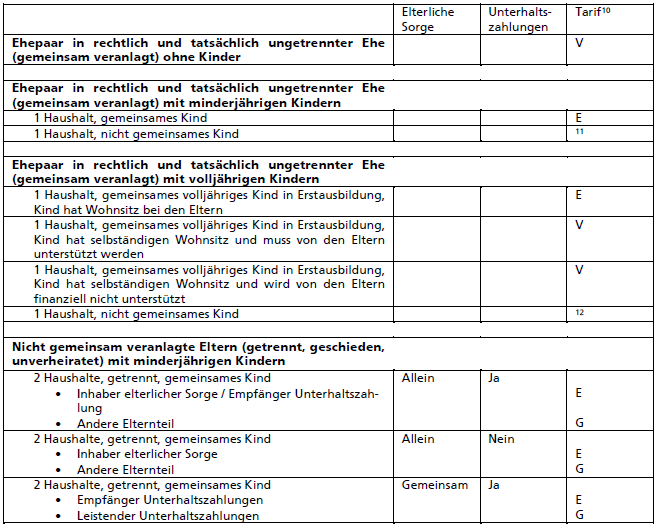

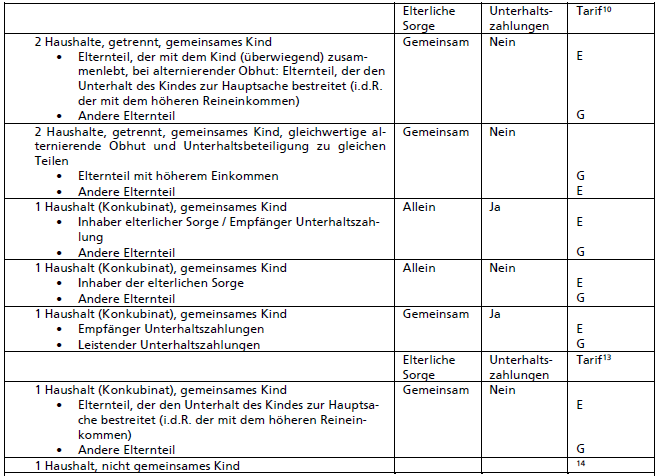

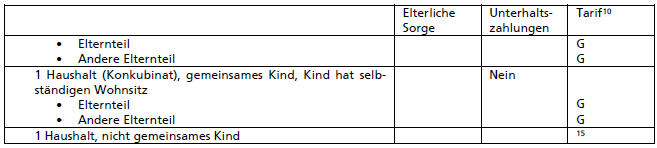

3.3 Fallkonstellationen

Bestehen unterschiedliche Verhältnisse zu mehreren Kindern und treffen deshalb für die Eltern oder einen Elternteil mehrere Fallkonstellationen zu, sind für die Gewährung des Elterntarifs die Beziehungen zu jedem einzelnen Kind zu berücksichtigen. Es ist die für die steuerpflichtige Person günstigste Konstellation massgebend.

1 Der Tarif gilt ab der Steuerperiode 2026 (siehe dazu § 1bis Abs. 1 StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20]). Die Tarife der vorangegangenen

Steuerperioden können dem Internet entnommen werden.

2 Der Tarif gilt ab der Steuerperiode 2026. Die Tarife der vorangegangenen

Steuerperioden können dem Internet entnommen werden.

3 gültig ab der Steuerperiode 2025: 263

gültig für die Steuerperiode 2024: 259

gültig für die Steuerperiode 2023: 255

gültig bis zur Steuerperiode 2022: 251

4 Tarif G: Grundtarif

Tarif S: Splittingtarif

5 Es sind die Verhältnisse zwischen den beiden nicht verheirateten Eltern des

Kindes massgebend.

6 Es sind die Verhältnisse zwischen den beiden nicht verheirateten Eltern des

Kindes massgebend.

7 Es sind die Verhältnisse zwischen den beiden nicht verheirateten Eltern des

Kindes massgebend.

8 Es sind die Verhältnisse zwischen den beiden nicht verheirateten Eltern des

Kindes massgebend.

9 gültig ab der Steuerperiode 2025: 263

gültig für die Steuerperiode 2024: 259

gültig für die Steuerperiode 2023: 255

gültig bis zur Steuerperiode 2022: 251

10 Tarif G: Grundtarif

Tarif V: Verheiratetentarif

Tarif E: Elterntarif

11 Es sind die Verhältnisse zwischen den beiden nicht verheirateten Eltern des

Kindes massgebend.

12 Es sind die Verhältnisse zwischen den beiden nicht verheirateten Eltern des

Kindes massgebend.

13 Tarif G: Grundtarif

Tarif V: Verheiratetentarif

Tarif E: Elterntarif

14 Es sind die Verhältnisse zwischen den beiden nicht verheirateten Eltern des

Kindes massgebend.

15 Es sind die Verhältnisse zwischen den beiden nicht verheirateten Eltern des

Kindes massgebend.