Gewinne aus Lotterien und anderen Geldspielen

- § 31 Nr. 2 Version vom 18.12.2025 (pdf, 55 KB)

Gesetzliche Grundlagen

§ 31 StG

§ 32 StG1

§ 41 StG2,3

§ 13 VV StG

Art. 16 DBG

Art. 24 DBG4,5

Art. 33 DBG6,7

Inhalt

1 Gewinne aus Lotterien und anderen Geldspielen

1.1 Definitionen, Begriffserklärung

1.1.1 Geldspiele

1.1.2 Lotterien

1.1.3 Sportwetten

1.1.4 Geschicklichkeitsspiele

1.1.5 Grossspiele

1.1.6 Kleinspiele

1.1.7 Spielbankenspiele

2 Besteuerung

2.1 Überblick

2.2 Deklaration, Fälligkeit

2.3 Bewertung von Naturalgewinnen

2.4 Abzug von Einsatzkosten

2.5 Bundessteuer

1 Gewinne aus Lotterien und anderen Geldspielen

1.1 Definitionen, Begriffserklärung

Nachfolgend werden verschiedene Begriffe gemäss Art. 3 des seit dem 1. Januar 2019 gel-tenden Bundesgesetz über Geldspiele (Geldspielgesetz vom 29. September 2017; BGS; SR 935.51) erläutert.

1.1.1 Geldspiele

Spiele, bei denen gegen Leistung eines geldwerten Einsatzes oder bei Abschluss eines Rechtsgeschäfts ein Geldgewinn oder ein anderer geldwerter Vorteil in Aussicht steht.

1.1.2 Lotterien

Geldspiele, die einer unbegrenzten oder zumindest einer hohen Anzahl Personen offen-stehen und bei denen das Ergebnis durch ein und dieselbe Zufallsziehung oder durch eine ähnliche Prozedur ermittelt wird.

1.1.3 Sportwetten

Geldspiele, bei denen der Spielgewinn abhängig ist von der richtigen Vorhersage des Ver-laufs oder des Ausgangs eines Sportereignisses.

1.1.4 Geschicklichkeitsspiele

Geldspiele, bei denen der Spielgewinn ganz oder überwiegend von der Geschicklichkeit der Spielerin oder des Spielers abhängt.

1.1.5 Grossspiele

Lotterien, Sportwetten und Geschicklichkeitsspiele, die je automatisiert oder interkanto-nal oder online durchgeführt werden.

1.1.6 Kleinspiele

Lotterien, Sportwetten und Pokerturniere, die je weder automatisiert noch interkantonal noch online durchgeführt werden (Kleinlotterien, lokale Sportwetten, kleine Pokerturniere).

1.1.7 Spielbankenspiele

Geldspiele, die einer eng begrenzten Anzahl Personen offenstehen; ausgenommen sind die Sportwetten, die Geschicklichkeitsspiele und die Kleinspiele.

2 Besteuerung

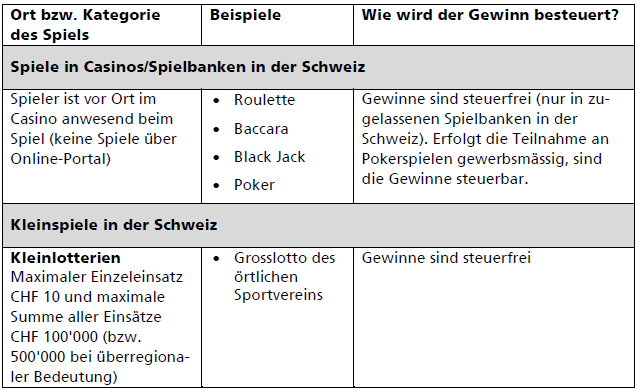

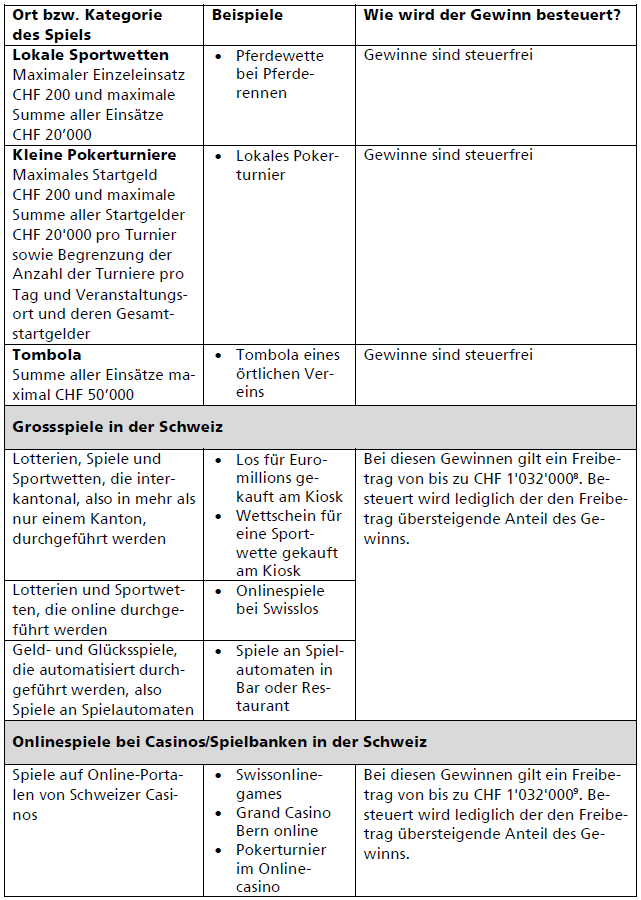

2.1 Überblick

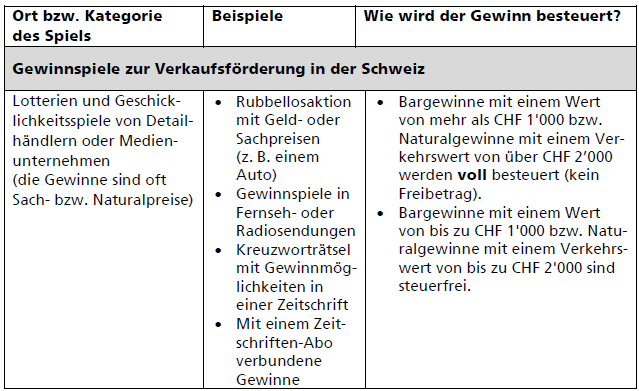

Alle Gewinne aus Lotterien, Glücksspielen oder Geschicklichkeitsspielen sind in der Steuererklärung im Wertschriftenverzeichnis zu deklarieren, auch die steuerfreien Gewinne. Naturalgewinne wie Autos, Reisen, Edelmetalle usw. sind mit dem Marktwert zum Zeitpunkt des Gewinns anzugeben.

Mehrere Gewinne innerhalb einer Steuerperiode werden nicht zusammengezählt, vielmehr wird jeweils auf den einzelnen Betrag (Gewinn) abgestellt.

2.2 Deklaration, Fälligkeit

Die der Verrechnungssteuer unterliegenden Bargewinne aus inländischen Lotterien und anderen Geldspielen sind im Wertschriftenverzeichnis brutto zu deklarieren. Ausserdem sind sie mit dem Code «L» zu bezeichnen.

Die Gewinne sind in der Steuerperiode zu deklarieren, in welcher der Gewinnanspruch anfällt, z. B. beim Zahlenlotto am Tag der Ziehung. Das Auszahlungsdatum ist nicht massgebend.

2.3 Bewertung von Naturalgewinnen

Während von der Verrechnungssteuer in der Regel nur Geldtreffer erfasst werden, sind mit der Einkommenssteuer auch Naturaltreffer zu besteuern. Kann ein Naturaltreffer nach den Spielbestimmungen auch in Geld bezogen werden, ist auf den Geldbetrag abzustellen. Wird er vom Gewinner in Naturalien bezogen und anschliessend veräussert, ist der effektiv erzielte Erlös massgebend.

Wenn hingegen nur der Bezug des Naturaltreffers möglich ist und dieser nicht in Geld umgewandelt wird, muss der Verkehrswert des Naturalgewinns ermittelt werden. Es wird ein realistischer Wiederveräusserungswert ermittelt. Dabei wird der Art des Preises Rechnung getragen.

Folgende Ansätze können als Richtwerte gelten:

- Reisen: 50 % des Katalogpreises (Ferientaschengeld: 100 %)

- Autos: 75 % des Katalogpreises

- Übrige: im Einzelfall zu bestimmen

Naturalgewinne aus Lotterien und Geschicklichkeitsspielen zur Verkaufsförderung sind bis zu einem Verkehrswert von CHF 2‘000 steuerfrei (§ 13 Abs. 1 VV StG). Wird der Wert von CHF 2'000 überschritten, ist der Gewinn vollumfänglich steuerbar.

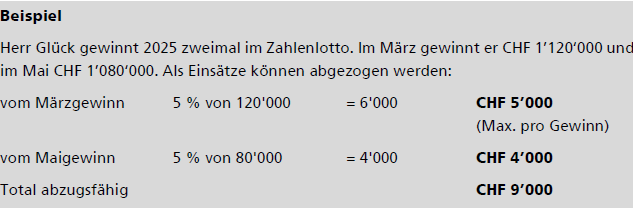

2.4 Abzug von Einsatzkosten

Von den einzelnen steuerpflichtigen Einkünften aus der Teilnahme an Geldspielen können 5 % der Bruttoerlöse, jedoch maximal CHF 5‘000 pro Gewinn, als Einsatzkosten abgezogen werden (§ 41 Abs. 1 lit. o StG). Der Abzug erfolgt unter der Ziffer 575 «Weitere Abzüge» der Steuererklärung und ist entsprechend zu bezeichnen («Einsatzkosten Lotteriegewinne»).

Auf den einzelnen Gewinnen aus Online-Spielbankenspielen sind die vom Online-Spielerkonto abgebuchten Spieleinsätze im Steuerjahr in der Höhe von maximal CHF 25'80010 abziehbar.

2.5 Bundessteuer

Die Regelung ist bei der Bundessteuer mit Ausnahme der Freigrenzen bzw. Freibeträge identisch.

1 gültig ab der Steuerperiode 2026: 1'032’000 (siehe dazu § 1ter Abs. 3 lit. b StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 1'000’000

2 gültig ab der Steuerperiode 2026: 5’200 (siehe dazu § 1ter Abs. 1 lit. f StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 5'000

3 gültig ab der Steuerperiode 2026: 25’800 (siehe dazu § 1ter Abs. 1 lit. g StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 25'000

4 gültig ab der Steuerperiode 2026: 1'071’000

gültig für die Steuerperiode 2025: 1'070'400

gültig für die Steuerperiode 2024: 1'056'600

gültig für die Steuerperiode 2023: 1'038'000

gültig bis zur Steuerperiode 2022: 1'000'000

5 gültig ab der Steuerperiode 2024: 1'100

gültig bis zur Steuerperiode 2023: 1'000

6 gültig ab der Steuerperiode 2025: 5'400

gültig für die Steuerperiode 2024: 5'300

gültig für die Steuerperiode 2023: 5'200

gültig bis zur Steuerperiode 2022: 5'000

7 gültig ab der Steuerperiode 2025: 26'800

gültig für die Steuerperiode 2024: 26'400

gültig für die Steuerperiode 2023: 26'000

gültig bis zur Steuerperiode 2022: 25'000

8 gültig ab der Steuerperiode 2026: 1'032’000 (siehe dazu § 1ter Abs. 3 lit. b StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 1'000’000

9 gültig ab der Steuerperiode 2026: 1'032’000 (siehe dazu § 1ter Abs. 3 lit. b StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 1'000’000

10 gültig ab der Steuerperiode 2026: 25’800 (siehe dazu § 1ter Abs. 1 lit. g StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 25'000