Aus-, Weiterbildungskosten und Umschulungskosten

- § 41 Nr. 11 Version vom 18.12.2025 (pdf, 78 KB)

Gesetzliche Grundlagen

§ 22 StG

§ 41 StG1

§ 20 VV StG

Art. 17 DBG

Art. 33 DBG2

Weitere Grundlagen

- Kreisschreiben ESTV Nr. 42 vom 30. November 2017: Steuerliche Behandlung der berufsorientierten Aus- und Weiterbildungskosten

Inhalt

1 Allgemeines

2 Bildungsmassnahmen, die zum Abzug der Kosten berechtigen

3 Voraussetzungen für den Abzug

3.1 Berufsorientierung

3.2 Keine Erstausbildung

4 Abziehbare Kosten

4.1 Höhe und Arten

4.2 Übernahme der Kosten durch Dritte

4.2.1 Vergütung durch den aktuellen Arbeitgeber

4.2.2 Vergütung durch den neuen Arbeitgeber bei Stellenantritt

4.2.3 Behandlung beim Arbeitgeber

4.3 Zeitpunkt des Abzugs

4.4 Selbständigerwerbende

4.5 Interkantonale und internationale Verhältnisse

5 Direkte Bundessteuer

1 Allgemeines

Abziehbar sind nicht nur Weiterbildungskosten, sondern auch berufliche Ausbildungskosten einschliesslich Umschulungskosten. Vom Abzug ausgeschlossen sind die Kosten der Erst- oder Grundausbildung bis und mit Sekundarstufe II sowie die Kosten für Aus- und Weiterbildungen ohne beruflichen Zusammenhang. Insbesondere weil Ausbildungskosten keine Gewinnungskosten darstellen, ist der Abzug als allgemeiner Abzug ausgestaltet, der betragsmässig begrenzt ist.

2 Bildungsmassnahmen, die zum Abzug der Kosten berechtigen

Das Steuerrecht unterscheidet bei den Bildungsgängen zwischen Ausbildung, Weiterbildung und Umschulung.

Unter Ausbildung sind jene Bildungsmassnahmen zu verstehen, welche die Ausübung eines bestimmten Berufes erst ermöglichen oder dazu befähigen. Mit ihnen erwirbt man erstmals die notwendigen fachlichen Kenntnisse und Fertigkeiten, um in einem Beruf tätig werden zu können (Richner/Frei/Kaufmann/Meuter, Handkommentar DBG, Art. 33 N 220 ff., auch zum Folgenden). Dazu gehören aber auch die Ausbildungen, die zum beruflichen Aufstieg verhelfen, die erlauben, eine gegenüber der bisherigen Berufstätigkeit eindeutig höhere berufliche Stellung zu erreichen.

Weiterbildung steht im Zusammenhang mit der bisherigen, aktuell ausgeübten beruflichen Tätigkeit. Sie dient dazu, die beruflichen Fertigkeiten zu vertiefen und Kenntnisse zu erweitern, um die vorhandene Einkunftsquelle zu erhalten.

Unter Umschulung wird jene Ausbildung verstanden, die dazu dient, einen anderen, neuen Beruf auszuüben. Sie ermöglicht die Erwerbstätigkeit im neu erlernten Beruf und stellt die Vorbereitung darauf dar. Nicht von Bedeutung ist, ob die Umschulung durch äussere Umstände (Krankheit, Unfall, Verschwinden des Berufes) veranlasst worden ist oder freiwillig erfolgt.

3 Voraussetzungen für den Abzug

Die Kosten für die Aus- oder Weiterbildung bzw. Umschulung sind nur abzugsfähig, wenn die Bildungsmassnahmen berufsorientiert sind und nicht dem erstmaligen Erwerb eines Abschlusses auf der Sekundarstufe II dienen.

3.1 Berufsorientierung

Der Bildungsgang muss nicht mit der bisherigen beruflichen Arbeit zusammenhängen; aber er muss auf eine Berufstätigkeit ausgerichtet sein. In der Regel wird dies die gegenwärtig ausgeübte oder eine zukünftig auszuübende Tätigkeit sein. Er muss zu einer beruflichen Qualifikation führen, um mit dem vermittelten Wissen und den dabei erworbenen Fähigkeiten eine berufliche Aktivität zu entfalten, die es in naher Zukunft erlaubt, damit den Lebensunterhalt selbst zu verdienen (RICHNER/FREI/KAUFMANN/MEUTER, Handkommentar DBG, Art. 33 N 224 ff.). Nicht entscheidend ist, ob es sich dabei um eine un-selbständige oder selbständige Erwerbstätigkeit handelt. Der Abzug der Kosten ist selbst dann zu gewähren, wenn diese Berufstätigkeit anschliessend nicht aufgenommen wird, sofern die Aus- oder Weiterbildung im Hinblick auf eine beabsichtigte zukünftige Berufsausübung besucht wurde.

Abzugsfähig sind demnach die Kosten für Kurse und Weiterbildungen, die in Zusammenhang mit dem aktuell ausgeübten Beruf stehen, wie Sprachkurse oder Kurse in Computeranwendungen, der Besuch von Fachseminaren usw. Bei Sprachkursen in den schweizerischen Amtssprachen und in Englisch ist davon auszugehen, dass sie berufsorientiert sind, bei Kursen in anderen Sprachen nur, wenn nachgewiesen ist, dass sie mindestens teil-weise für die berufliche Tätigkeit benötigt werden. Abziehbar sind die Kosten für höhere Fachausbildungen, die auf die berufliche Grundausbildung aufbauen. Wenn es sich um die Ausbildung für einen neuen Beruf handelt, sind die Kosten des ganzen Bildungsgangs abziehbar.

An der Berufsorientierung fehlt es jedoch, wenn der Kurs oder Bildungsgang nicht auf die aktuelle oder eine zukünftige berufliche Tätigkeit ausgerichtet ist, sondern der persönlichen Selbstentfaltung oder der Liebhaberei dient. Davon ist auch auszugehen, wenn Personen im Rentenalter Lehrveranstaltungen besuchen, ausser sie stehen im direkten Zusammenhang mit einer aktuell noch ausgeübten beruflichen Tätigkeit. Macht eine Person im Rentenalter eine zukünftige berufliche Tätigkeit geltend, ist zu prüfen, ob sie diese dann tatsächlich aufnimmt.

Beispiele

- Ein Bäcker kann die Kosten für seine Ausbildung zum Tauchlehrer abziehen, da er als

Tauchlehrer theoretisch in der Lage wäre, seinen Lebensunterhalt selbst zu verdienen.

Dies gilt auch, wenn der Bäcker nie als Tauchlehrer arbeitet. Besucht der Bäcker aber

in den Ferien zum wiederholten Mal einen Tauchkurs, sind diese Kosten nicht abziehbar,

da er damit sein Hobby pflegt. Eine Berufstätigkeit wird damit nicht angestrebt.

- Eine Juristin kann die Kosten für die Ausbildung zur Sportmasseurin in Abzug bringen,

obwohl sie weiterhin als Juristin arbeitet (Botschaft des Bundesrates, BBl 2011 2628).

Besucht die Juristin aber einen 5-tägigen Massagekurs in ihrer Freizeit, sind diese

Kosten nicht abziehbar, da sie damit ihr Hobby pflegt. Eine Berufstätigkeit wird damit

nicht angestrebt.

In der Regel ebenfalls nicht berufsorientiert sind beispielsweise Kurse in Selbsterfahrung, in Entspannungstechniken wie autogenes Training oder Yoga, in Farb- und Stilberatung, in Fotografieren, Zeichnen und Malen sowie Kochen und Weinseminare. Das gilt auch für Sprach- oder Computerkurse, wenn ein Zusammenhang mit der beruflichen Tätigkeit fehlt und keine berufliche Qualifikation erlangt wird (z. B. Kurs in Vietnamesisch im Hinblick auf eine Fernostreise oder in Fotobearbeitung durch den Hobby-Fotografen). Bei der Fahrschule ist zu differenzieren: Dient sie zum Erwerb des Führerausweises der Kategorien A und/oder B (Motorrad und PW, inkl. Unterkategorien), sind die Kosten in der Regel nicht abziehbar, da diese Ausbildung nicht auf eine Berufstätigkeit ausgerichtet ist. Abzugsfähig sind jedoch die Kosten des Unterrichts, der zur Vorbereitung der Führerprüfung in den Kategorien C, D und BPT (Lastwagen, Car, Taxi) dient. Denn diese Ausweise ermöglichen eine berufliche Tätigkeit zur Bestreitung des Lebensunterhalts.

Der Nachweis, dass eine Bildungsmassnahme berufsorientiert ist, obliegt als steuermindernde Tatsache der steuerpflichtigen Person. Das trifft insbesondere bei Bildungslehrgängen zu, die keinen Bezug zur aktuellen beruflichen Tätigkeit haben oder die mehrstufig sind und sich über mehrere Steuerperioden hinziehen. Hier wird sie nachweisen müssen, dass sie sämtliche Stufen bis zur beruflichen Qualifikation absolvieren und aufgrund dieser Ausbildung in der Lage sein wird, damit den Lebensunterhalt zu bestreiten (RICHNER/FREI/KAUFMANN/MEUTER, Handkommentar DBG, Art. 33 N 232).

Beratungsleistungen (Berufs-, Studien- und Karriereberatungen, Coaching und Training) gelten nur ausnahmsweise als berufsorientierte Aus- und Weiterbildung. Anlässe im Bereich Unterhaltung, Erlebnis, Geselligkeit, Sport und Hobby gelten nicht als abzugsfähige, berufs-orientierte Aus- und Weiterbildung (ausführlich dazu KS ESTV Nr. 42, Ziff. 4.5).

3.2 Keine Erstausbildung

Die Kosten der Aus- und Weiterbildung sind, auch wenn sie berufsorientiert sind, nur dann abziehbar, wenn es sich nicht um eine Erstausbildung handelt (Richner/Frei/Kaufmann/Meuter, Handkommentar DBG, Art. 33 N 233 ff., auch zum Folgenden). Voraussetzung ist, dass ein erster Abschluss auf Sekundarstufe II vorliegt. Als solche gelten die Berufslehre mit eidgenössischem Fähigkeitszeugnis oder Berufsattest, die Matura einer Fachmittelschule sowie die gymnasiale Maturität. Ausserdem wird in altersmässiger Hinsicht differenziert:

- Bis zum vollendeten 20. Altersjahr sind keine Bildungskosten abziehbar, solange kein

Abschluss auf Sekundarstufe II vorliegt.

- Nach dem vollendeten 20. Altersjahr können grundsätzlich sämtliche berufsorientieren

Bildungskosten abgezogen werden. Davon ausgenommen sind jedoch die Kosten für die

Ausbildung, um einen ersten Abschluss auf Sekundarstufe II zu erlangen.

Beispiel

Eine Person schliesst ihre erste Berufslehre als kaufmännische Angestellte erst mit 22 Jahren ab, und besucht in der Freizeit einen Kurs zum besseren Verständnis einer Informatik-

Fachanwendung ihres Lehrbetriebes. Sie kann die Kosten nur abziehen, wenn sie ihn nach Vollendung ihres 20. Altersjahres belegt.

Weitere Beispiele siehe KS Nr. 42 Ziff. 4.1 am Ende.

Absolviert eine Person nach dem erfolgreichen Abschluss der Berufslehre eine zweite oder weitere Ausbildung auf der Sekundarstufe II (z. B. zweite Berufslehre, Gymnasium mit Maturität) oder umgekehrt nach der Matura eine Berufslehre, sind die damit verbundenen Kosten abziehbar. Hier ist der Nachweis erforderlich, dass sie bereits einen Abschluss auf dieser Stufe erworben hat.

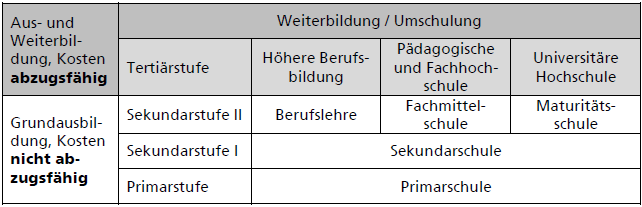

Immer abziehbar sind die Kosten der Ausbildung auf der Tertiärstufe, also der höheren Berufsbildung, zu der die eidgenössischen Berufs- oder Fachprüfungen und die höheren Fachschulen zählen. Zur Tertiärstufe gehören weiter sämtliche Ausbildungen auf der Hoch-schulstufe (Universitäten, ETH, Fachhochschulen inkl. Kunst-, Musik- und Pädagogische Hoch-schulen). Grafisch lassen sich die berufsorientierten Aus- und Weiterbildungen und die Ab-zugsfähigkeit der dafür aufgewendeten Kosten vereinfacht wie folgt darstellen:

Da auch reine Ausbildungskosten, namentlich auf der Tertiärstufe abziehbar sind, ist eine aktuelle Erwerbstätigkeit keine Voraussetzung für den Abzug der Bildungskosten. Folglich sind auch die Kosten von Weiterbildungsmassnahmen im Hinblick auf den beruflichen Wiedereinstieg abziehbar. Unter die abzugsfähigen Bildungskosten fallen auch jene, die eine im Ausland ausgebildete Person aufwenden muss, um ihren erlernten Beruf in der Schweiz ausüben zu können, sofern der im Ausland erlangte Abschluss gleichwertig mit einem ersten Abschluss auf der Sekundarstufe II ist. Für die Anerkennung von ausländischen Berufsqualifikationen ist das Staatssekretariat für Bildung, Forschung und Innovation (SBFI) zuständig.

4 Abziehbare Kosten

4.1 Höhe und Arten

Grundsätzlich sind die effektiven und tatsächlich belegten Kosten abzugsfähig (kein Pauschal-abzug). Nachzuweisen ist, dass die Ausgaben im Zusammenhang mit einer berufsorientierten Bildungsmassnahme stehen. Der Abzug ist betragsmässig auf CHF 12‘4003 pro Person und Steuerperiode begrenzt, bei Ehepaaren der doppelte Betrag, sofern jeder Ehegatte den Abzug voll ausschöpfen kann.

Abzugsfähig sind in der Regel die folgenden Kosten:

- Kurs- und Schulgelder sowie Studien- und Prüfungsgebühren;

- Kosten der Fachliteratur, nicht aber Fachzeitschriften und andere Fachliteratur, die nicht im

Zusammenhang mit dem Lehrgang angeschafft werden (im Abzug für übrige Berufskosten

enthalten);

- Kosten von fachspezifischer EDV-Software, die notwendigerweise für die berufliche

Aus- oder Weiterbildung angeschafft wird;

- Auslagen für die Anschaffung oder Miete von Instrumenten oder Geräten, die für die Aus-

oder Weiterbildung (und nicht für die berufliche Tätigkeit) erforderlich sind;

- die Reisekosten (in der Regel die Kosten des öffentlichen Verkehrsmittels zum Kursort), die

Mehrkosten der auswärtigen Verpflegung (wie bei den Berufsauslagen) sowie die

notwendigen Kosten der auswärtigen Unterkunft am Kursort. Im Zusammenhang mit

Lerngruppen sind diese Kosten nicht abziehbar.

Bei Sprach- und Studienaufenthalten im Ausland sind die Kurskosten und Studiengebühren voll abziehbar, ebenso die Kosten der Unterkunft, sofern die bisherige Wohnung beibehalten wird. Bei Sprachaufenthalten ist der Besuch einer Sprachschule Voraussetzung für den Abzug der Kosten. Die Reisekosten sind grundsätzlich ganz abzugsfähig. Eine Ausnahme besteht dann, wenn vor oder nach dem Sprach- oder Studienaufenthalt Ferien gemacht werden und der zeitliche Anteil als unverhältnismässig hoch einzustufen ist. Nicht abziehbar sind die Kosten der Verpflegung. Fehlen detaillierte Angaben in den Belegen, werden die eigentlichen Kurskosten und in der Regel 50% der übrigen Kosten zum Abzug zugelassen.

Nicht abziehbar sind die Kosten für die Anschaffung von Computern und dergleichen, der üblichen Peripheriegeräte und Software (z.B. Office-Anwendungen) sowie die damit verbundenen Betriebskosten (Internet-Anschluss). Der Abzug von Kosten eines Arbeits- oder Studierzimmers ist ausgeschlossen.

4.2 Übernahme der Kosten durch Dritte

Abzugsfähig sind nur Kosten, welche die steuerpflichtige Person selbst trägt. Übernimmt sie der Arbeitgeber, kann sie die steuerpflichtige Person nicht auch noch abziehen. Der Abzug ist ebenfalls ausgeschlossen in dem Umfang, in dem Sozialversicherungen (Arbeitslosen- oder Invalidenversicherung) oder das öffentliche Gemeinwesen (Stipendien, Zahlungen des SBFI [vgl. KS Nr. 42 Ziff. 4.9]) dafür aufkommen (§ 20 Abs. 5 VV StG). Abziehbar sind weiter nur die Kosten der eigenen Aus- oder Weiterbildung. Folglich können studierende Kinder die Stu-dienkosten, soweit sie diese selbst tragen, von ihren eigenen Einkünften abziehen. Soweit die Eltern dafür aufkommen, haben sie keinen Anspruch auf den Abzug. Im Gegenzug können die Eltern, die für den Unterhalt der volljährigen Kinder in Erstausbildung sorgen, den Kinderabzug vornehmen (§ 43 Abs. 1 lit. a StG), wenn die übrigen Voraussetzungen erfüllt sind.

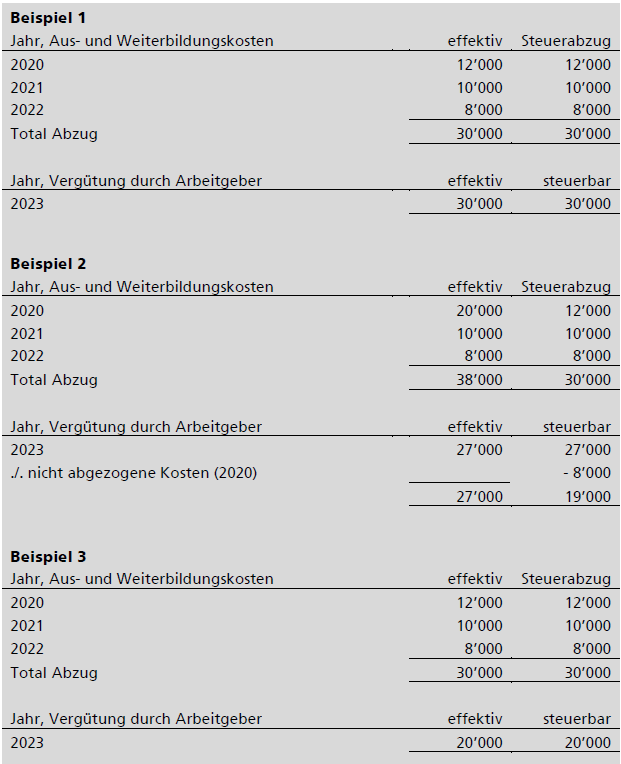

4.2.1 Vergütung durch den aktuellen Arbeitgeber

Übernimmt der Arbeitgeber die Kosten der berufsorientierten Aus- oder Weiterbildung, stellt dies keinen geldwerten Vorteil aus dem Arbeits-verhältnis dar, selbst dann, wenn die übernommenen Kosten den abziehbaren Betrag von CHF 12‘4004 übersteigen (§ 22 Abs. 1bis StG). Vergütet er aber der Arbeitnehmerin oder dem Arbeitnehmer die Weiterbildungskosten erst nach Ablauf der Steuerperiode, in welcher der Mitarbeitende die Kosten abgezogen hat (z. B. nach bestandener Prüfung), so ist die Vergütung bis zu dem Betrag, den der Mitarbeiter in den Vorjahren abgezogen hat, als Erwerbseinkommen zu versteuern. Deshalb hat der Arbeitgeber in diesen Fällen die Vergütung der Aus- und Weiterbildungskosten im Lohnausweis als nachträgliche Rückvergütung zu bescheinigen (Ziff. 13.3 des Lohnausweises).

Steuerbar ist auf jeden Fall die Vergütung der Kosten für Ausbildung zum erstmaligen Erwerb eines Abschlusses auf Sekundarstufe II, da diese Kosten nicht abzugsfähig sind (Ziff. 3.2).

4.2.2 Vergütung durch den neuen Arbeitgeber bei Stellenantritt

Entschädigt der neue Arbeitgeber den Mitarbeitenden für Kosten von bereits abgeschlossenen Aus- und Weiterbildungen, stellen die Vergütungen steuerbares Erwerbseinkommen dar. Dabei kommt es nicht darauf an, ob der neue Arbeitgeber Kosten vergütet, die der Arbeitnehmende selbst bezahlt hat, oder ob er allfällige Rückzahlungsverpflichtungen gegenüber dem bisherigen Arbeitgeber ausgleicht.

Leistet der neue Arbeitgeber jedoch einen Beitrag an die Kosten von noch andauernden berufsorientierten Aus- und Weiterbildungen, gelten die Ausführungen gemäss Ziff. 4.2.1 sinngemäss.

4.2.3 Behandlung beim Arbeitgeber

Beim Arbeitgeber stellen die Aus- und Weiterbildungskosten, die er den Mitarbeitenden vergütet, geschäftsmässig begründeten Aufwand dar (§ 34 Abs. 1 lit. e und § 92 Abs. 1 lit. f StG).

4.3 Zeitpunkt des Abzugs

Die Kosten der Aus- und Weiterbildung (Kurs- und Schulgelder, Studien- und Prüfungsgebühren) können in der Steuerperiode abgezogen werden, in der sie in Rechnung gestellt werden. Massgebend ist das Rechnungsdatum. Bei reinen Vorauszahlungen ohne Kurs im gleichen Jahr sind die Kurskosten im Folgejahr, wenn die Leistungen bezogen werden, abzugsfähig (Urteil KSG vom 29. August 2005, SGSTA.2005.32).

Erstreckt sich ein Ausbildungsgang über mehr als ein Kalenderjahr, wird auf das Datum allfälliger Teilrechnungen abgestellt. Laufende Kosten (regelmässige Fahrkosten zum Ausbildungsort, Mehrkosten der auswärtigen Ver-pflegung) sind in der Steuerperiode abziehbar, in der sie anfallen.

Werden der steuerpflichtigen Person die Ausbildungskosten zu einem späteren Zeitpunkt vergütet oder zurückerstattet (Ziff. 4.2), ist die Vergütung, soweit sie steuerbar ist, in der Steuerperiode als Einkommen zu versteuern, in der sie ausgerichtet wird.

4.4 Selbständigerwerbende

Soweit die eigenen Bildungsmassnahmen des Selbständigerwerbenden in einem wirtschaft-lichen Zusammenhang mit seiner selbständigen Tätigkeit stehen, kann er die Kosten als ge-schäftsmässig begründeten Aufwand abziehen (§ 34 Abs. 1 StG). Hier besteht keine betragsmässige Beschränkung. Andere berufsorientierte Bildungskosten, die geschäftsmässig nicht begründet sind, können Selbständigerwerbende ebenfalls bis zum Maximalbetrag von CHF 12‘4005 abziehen.

Beispiele

Der musikbegeisterte Anwalt belegt Nachdiplomkurse in einem Fachgebiet, das in der letzten Zeit zu einem Tätigkeits-Schwerpunkt seiner Kanzlei geworden ist. Die Kosten betragen in einem Jahr CHF 19‘000. Die Kosten stellen geschäftsmässig begründeten Aufwand dar und können vollumfänglich im Geschäftsaufwand abgezogen werden.

Der Anwalt möchte nun sein mit Freude und grossem Können ausgeübtes Hobby zum Beruf machen. Neben seiner Berufstätigkeit, die er nur noch teilzeitlich ausübt, nimmt er das Studium der Musik an der Hochschule für Künste auf. Es erscheint möglich, dass er dereinst seinen Lebensunterhalt als Musiker oder Musiklehrer bestreiten kann, so dass die Ausbildung wohl als berufsorientiert, nicht aber als geschäftsmässig begründet zu qualifizieren ist. Die Kosten können bis zum Maximalbetrag jährlich abgezogen werden.

4.5 Interkantonale und internationale Verhältnisse

Der Abzug der Aus- und Weiterbildungskosten ist vom Gesetzgeber bewusst als allgemeiner Abzug und nicht als Gewinnungskostenabzug ausgestaltet worden. Ein Zusammenhang mit einem bestimmten Erwerbseinkommen ist nicht mehr erforderlich, auch wenn dieser häufig besteht. Dementsprechend könnte der Abzug in vielen Fällen nicht objektmässig ausge-schieden werden. Aus diesen Gründen wird der Abzug immer proportional, im Verhältnis der Nettoeinkommensanteile (= Bruttoeinkommen abzüglich Gewinnungskosten und übrige objektmässig zuzuteilende Abzüge sowie Schuldzinsen) wie die Sozialabzüge auf die be-troffenen Kantone bzw. Staaten verlegt.

5 Direkte Bundessteuer

Die Regelung bei der Bundessteuer ist identisch, ausser dass sich der maximale Abzug vomn demjenigen bei der Staatssteuer unterscheidet.

1 gültig ab der Steuerperiode 2026: 12'400 (siehe dazu § 1ter Abs. 1 lit. h StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen,allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 12’000

2 gültig ab der Steuerperiode 2025: 13’000

gültig für die Steuerperiode 2024: 12’900

gültig für die Steuerperiode 2023: 12’700

gültig bis zur Steuerperiode 2022: 12’000

3 gültig ab der Steuerperiode 2026: 12'400

gültig bis zur Steuerperiode 2025: 12’000

4 gültig ab der Steuerperiode 2026: 12'400

gültig bis zur Steuerperiode 2025: 12’000

5 gültig ab der Steuerperiode 2026: 12'400

gültig bis zur Steuerperiode 2025: 12’000