Versicherungsprämien und Sparkapitalien

- § 41 Nr. 12 Version vom 18.12.2025 (pdf, 46 KB)

Gesetzliche Grundlagen

§ 41 StG1,2,3

§ 21 VV StG

Art. 33 DBG4,5

1 Einleitung

Steuerpflichtige können für sich und die von ihnen unterhaltenen Personen Versicherungsprämien und Sparzinsen in einem betragsmässig begrenzten Umfang in Abzug bringen. Der Abzug der Versicherungsprämien und Sparzinsen ist kombiniert, es spielt keine Rolle, in welchem Verhältnis Prämien und Zinsen zueinander stehen.

Als abzugsfähige Versicherungsprämien kommen Prämien von Krankenversicherungen, Lebensversicherungen und freiwilligen Unfallversicherungen sowie Prämien für eine Nichtbetriebsunfallversicherung in Frage. Abzugsfähig sind sowohl periodisch bezahlte Prämien als auch Einmalprämien.

Ebenso sind Zinsen von Sparkapitalien abzugsfähig. Aufgrund der heutzutage regelmässig hohen Prämien der Krankenversicherungen können die Sparzinsen aber faktisch nicht mehr in Abzug gebracht werden, da der abzugsfähige Maximalbetrag bereits durch die Versicherungsprämien erreicht wird (vgl. Richner/Frei/Kaufmann/Meuter, Handkommentar DBG, Art. 33 N 137 f.).

Der Abzug für die Versicherungsprämien kann insgesamt nicht höher sein als die Versicherungsprämien, die tatsächlich bezahlt werden. Werden bspw. Lenkungsabgaben via Krankenversicherungsprämien an die Bevölkerung zurückerstattet, vermindern sich dadurch die effektiv angefallenen Kosten (vgl. Urteil KSG SGSTA.2012.113 vom 13. Mai 2013.).

Steuerpflichtige, für die keine Beiträge an die berufliche Vorsorge geleistet wurden (2. Säule, Beiträge an patronale Vorsorgeeinrichtungen, Risikobeiträge an die 2. Säule, Säule 3a), können den erhöhten Versicherungsprämienabzug geltend machen. Es besteht kein Wahlrecht, die (tieferen) Beiträge an die berufliche Vorsorge nicht geltend zu machen, um dafür den höheren Versicherungsprämienabzug zu erhalten.

Volljährige Kinder machen den Versicherungsprämienabzug in ihrer eigenen Steuererklärung geltend, und zwar auch dann, wenn die Eltern den Kinderabzug und damit den zusätzlichen Versicherungsprämienabzug für das Kind beanspruchen können. Minderjährige Kinder, die nicht unter elterlicher Sorge stehen (vgl. StB SO § 14 Nr. 2), haben ebenfalls einen eigenen Anspruch auf den Abzug.

2 Übersicht über die abzugsfähigen Beträge

2.1 Personen mit beruflicher Vorsorge

Personen, die Beiträge an die 2. Säule oder die Säule 3a leisten, können folgende Abzüge geltend machen:

Verheiratete CHF 5'2006

Alleinstehende CHF 2'6007

zusätzlich pro Kind CHF 7008, sofern ein Kinderabzug möglich ist.

2.2 Personen ohne berufliche Vorsorge

Die in Ziffer 2.1 genannten Abzüge erhöhen sich bei Personen, die keine Beiträge in die 2. Säule oder die Säule 3a geleistet haben, um die Hälfte auf:

Verheiratete CHF 7'8009

Alleinstehende CHF 3'90010

zusätzlich pro Kind CHF 1'05011, sofern ein Kinderabzug möglich ist.

2.3 Prämienverbilligungen für Krankenversicherungsprämien

Die Kantone gewähren Versicherten in bescheidenen wirtschaftlichen Verhältnissen Beiträge zur Verbilligung der Prämien der obligatorischen Krankenpflegeversicherung (Art. 65 KVG).

Kosten, die einem Steuerpflichtigen nicht entstanden sind, können - mit Ausnahme von pauschalierten Beträgen - grundsätzlich nicht abgezogen werden. Prämienverbilligungen dienen dazu, die Ausgaben der Steuerpflichtigen zu reduzieren, der Staat übernimmt damit einen Teil oder die gesamten Prämienkosten. Das hat zur Folge, dass die betreffenden Steuerpflichtigen diesen Teil der Kosten nicht selbst tragen und damit auch nicht steuerlich als Abzug geltend machen können. Infolgedessen ist der Versicherungsprämienabzug um die ausbezahlte Prämienverbilligung zu kürzen (vgl. Urteil KSG SGSTA.2011.48 vom 19.September 2011 und Urteil BGer 2C_966/2011 vom 18. September 2012).

Die Prämienverbilligung ist bei derjenigen steuerpflichtigen Person zu berücksichtigen bzw. anzurechnen, für die sie ausgerichtet wird. Es sind nur die effektiv der steuerpflichtigen Person zugeflossenen (Prämienverbilligungs-)Beiträge steuerlich zu beachten (vgl. Urteil KSG SGSTA.2018.51 vom 11. März 2019, Erw. 2).

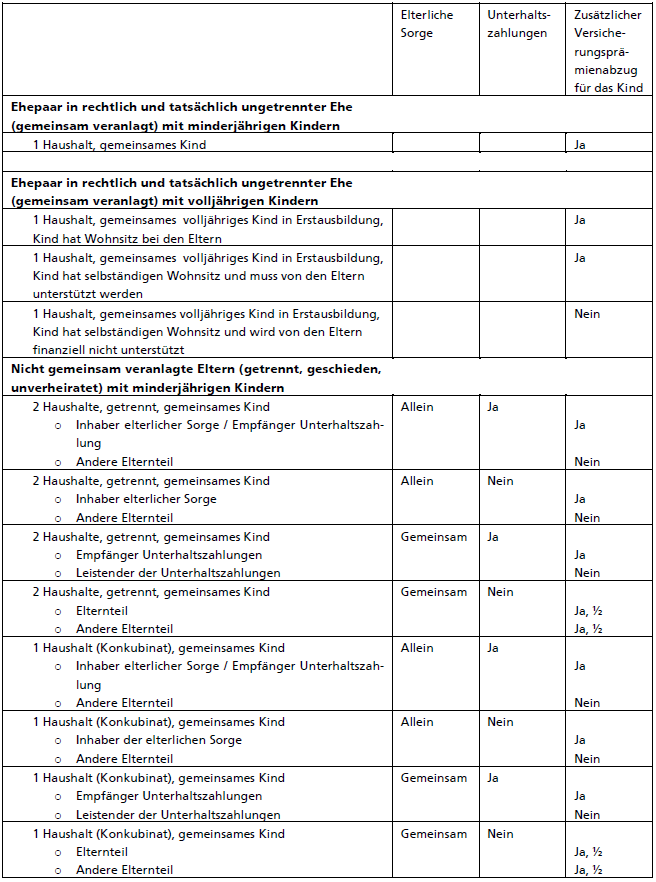

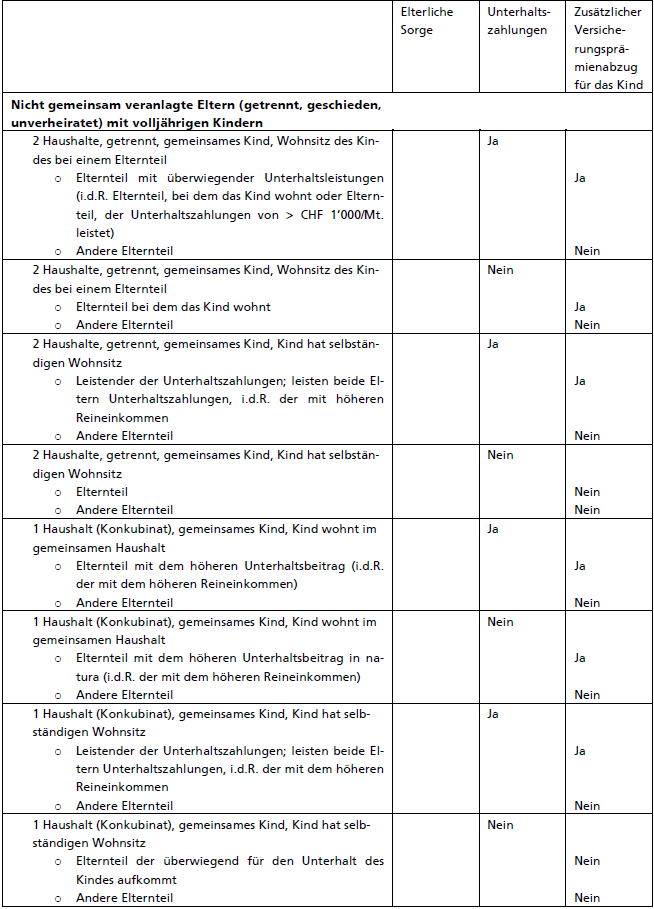

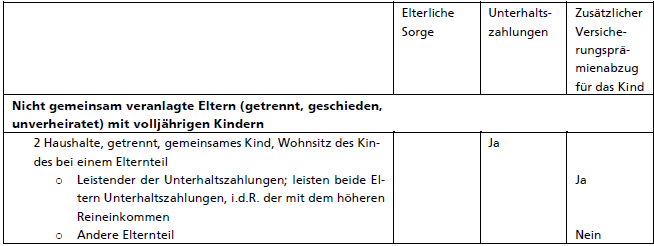

3 Fallkonstellationen

4 Direkte Bundessteuer

Die Regelung bei der direkten Bundessteuer unterscheidet sich in der Höhe der Abzüge. Zusätzlich sind auch Abzüge für unterstützte Personen möglich.

Ein weiterer Unterschied besteht bei nicht gemeinsam veranlagten Eltern (getrennt, geschieden, unverheiratet) mit volljährigen Kindern, die zwei Haushalte haben und das Kind bei einem Elternteil wohnt.

4.1 Personen mit beruflicher Vorsorge

Personen, die Beiträge an die 2. Säule oder die Säule 3a leisten, können folgende Abzüge geltend machen:

Verheiratete CHF 3'70012

Alleinstehende CHF 1'80013

zusätzlich pro Kind CHF 700, sowie pro unterstützungsbedürftige Person.

4.2 Personen ohne berufliche Vorsorge

Die in Ziff. 4.1 genannten Abzüge erhöhen sich bei Personen, die keine Beiträge in die 2. Säule oder die Säule 3a geleistet haben, um die Hälfte auf:

Verheiratete CHF 5'55014

Alleinstehende CHF 2'70015

zusätzlich pro Kind CHF 700, sowie pro unterstützungsbedürftige Person.

1 gültig ab der Steuerperiode 2026: 5'200 (siehe dazu § 1ter Abs. 1 lit. i Ziff. 1 StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 5’000

2 gültig ab der Steuerperiode 2026: 2'600 (siehe dazu § 1ter Abs. 1 lit. i Ziff. 2 StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 2’500

3 gültig ab der Steuerperiode 2026: 700 (siehe dazu § 1ter Abs. 1 lit. i Ziff. 3 StVO Nr. 20

[Steuerverordnung Nr. 20: Anpassung von Tarifstufen, allgemeinen Abzügen und

Sozialabzügen an die Teuerung; BGS 614.159.20])

gültig bis zur Steuerperiode 2025: 650

4 gültig ab der Steuerperiode 2025: 3’700

gültig für die Steuerperiode 2024: 3’600

gültig für die Steuerperiode 2023: 3’600

gültig bis zur Steuerperiode 2022: 3’500

5 gültig ab der Steuerperiode 2026: 1’800

gültig bis zur Steuerperiode 2025: 1’700

6 gültig ab der Steuerperiode 2026: 5'200

gültig bis zur Steuerperiode 2025: 5’000

7 gültig ab der Steuerperiode 2026: 2'600

gültig bis zur Steuerperiode 2025: 2’500

8 gültig ab der Steuerperiode 2026: 700

gültig bis zur Steuerperiode 2025: 650

9 gültig ab der Steuerperiode 2026: 7'800

gültig bis zur Steuerperiode 2025: 7’500

10 gültig ab der Steuerperiode 2026: 3’900

gültig bis zur Steuerperiode 2025: 3’750

11 gültig ab der Steuerperiode 2026: 1’050

gültig bis zur Steuerperiode 2025: 975

12 gültig ab der Steuerperiode 2025: 3’700

gültig für die Steuerperiode 2024: 3’600

gültig für die Steuerperiode 2023: 3’600

gültig bis zur Steuerperiode 2022: 3’500

13 gültig ab der Steuerperiode 2023: 1’800

gültig bis zur Steuerperiode 2022: 1’700

14 gültig ab der Steuerperiode 2025: 5’550

gültig für die Steuerperiode 2024: 5’400

gültig für die Steuerperiode 2023: 5’400

gültig bis zur Steuerperiode 2022: 5’250

15 gültig ab der Steuerperiode 2023: 2’700

gültig bis zur Steuerperiode 2022: 2’550